Mirova: le novità nei sustainable bond

Lucie Vannoye, CFA, Credit Analyst, Mirova

Dal lancio nel 2008, questo mercato, in particolare quello dei green bond, è cresciuto continuamente fino al 2022, quando l'aumento dei tassi d'interesse più marcato degli ultimi 40 anni ne ha interrotto l’espansione. Nel 2023 le emissioni hanno stentato a ritrovare slancio. Nonostante i due promettenti primi trimestri, la fine dell'anno, e in particolare il terzo trimestre, si sono rivelati più complessi, con gli emittenti privi di visibilità sull'andamento futuro dei tassi d'interesse. Si dovrebbe quindi concludere che il 2023 è stato un anno deludente? Non è così semplice, poiché, se osservati da vicino, diversi fattori hanno messo in luce aspetti diversi della performance dell'anno.

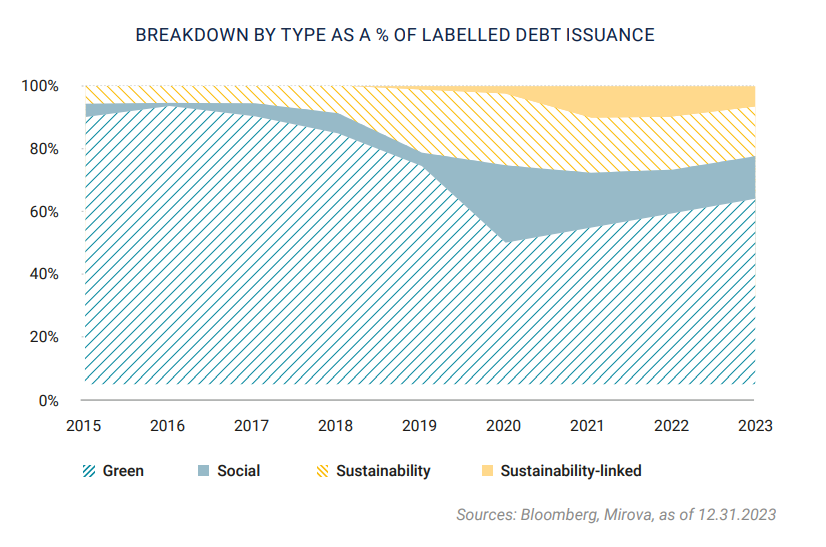

In primo luogo, il format dei green bond sta consolidando la sua leadership. Siamo lieti di vedere nuovamente i green bond in crescita, non solo in percentuale del totale, ma anche in termini assoluti, con un ammontare totale emesso in crescita del 10% rispetto al 2022. Attribuiamo questo aumento agli emittenti sovrani che, come al solito, hanno preferito il formato “green” ad altri. I governi continuano ad abbandonare il formato “social”, con Cile e Colombia gli unici emittenti di programmi a impatto puramente sociale lo scorso anno.

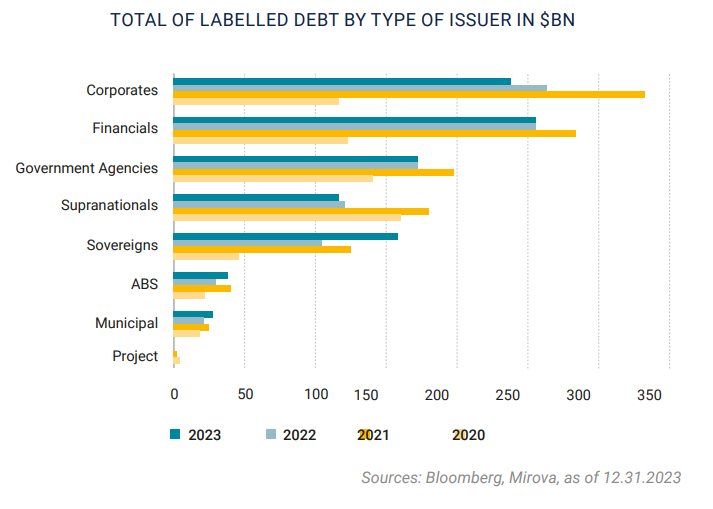

Le emissioni governative hanno dato il contributo principale alla crescita del mercato dei green bond per il 2023. Hanno emesso green bond per 161 miliardi $, il livello più alto di sempre, con un incremento del 50% sul 2022.

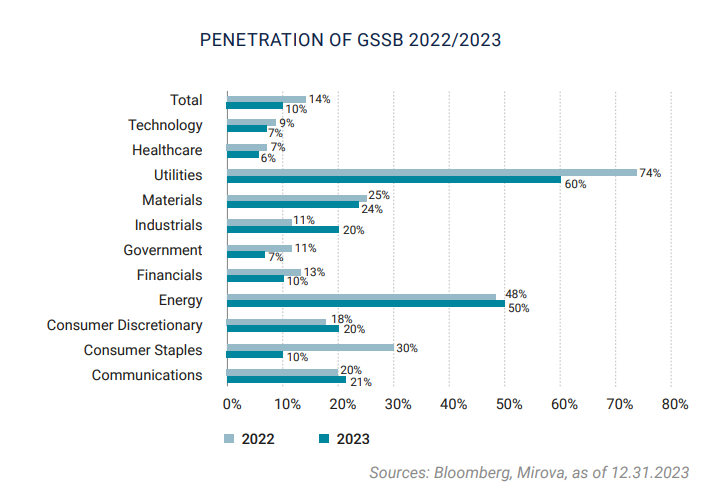

Gli emittenti societari, invece, hanno deluso dopo aver emesso "solo" 238 Mrd $, il 10% in meno rispetto all'anno precedente. Hanno dato impulso a formati sostenibili e Sustainability-Linked, anche se alcuni settori con meno esperienza nel mercato Green Social and Sustainable Bond si sono distinti, come: comunicazione, beni discrezionali e industriali i cui tassi di penetrazione sono cresciuti.

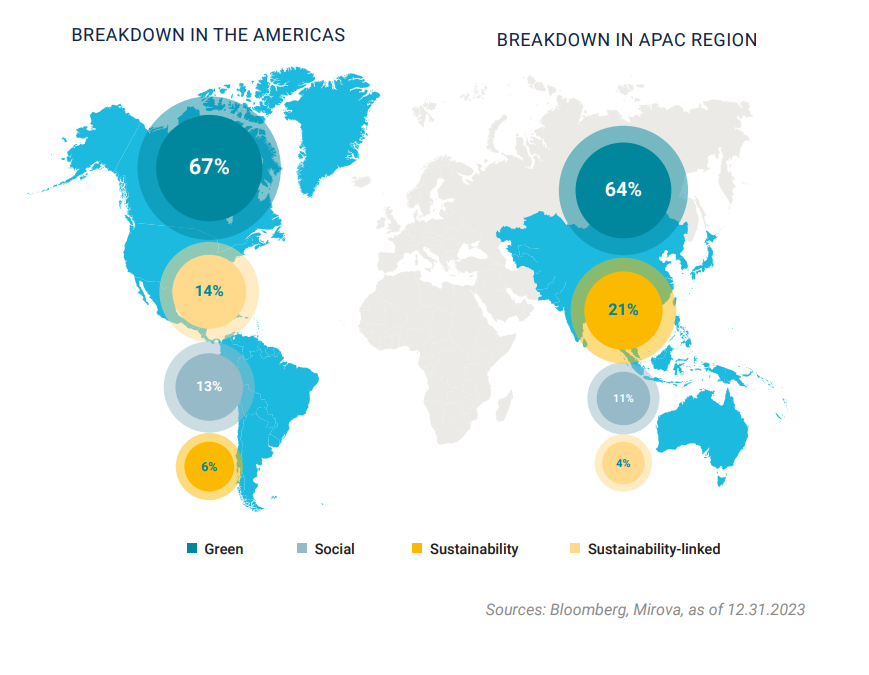

In termini geografici, la regione EMEA rimane la zona più rappresentata, mentre il livello di emissioni della regione APAC è rimasto invariato negli ultimi tre anni, a circa 280 miliardi $, e le Americhe hanno visto una diminuzione significativa nel 2023, a 144 miliardi $ contro 224 miliardi $ nel 2021. Sul fronte valutario, l'euro e il dollaro USA, pur continuando a dominare il mercato, hanno complessivamente rappresentato solo il 63% delle emissioni totali, a fronte del 80% del 2020. Nel 2023 lo yuan ha rappresentato il 10% del totale :

Un ultimo trend che osserviamo è l'accorciamento delle scadenze. Dopo il 2019, l'indice Global Green Bond ha visto un netto aumento della duration rispetto a un indice tradizionale, in seguito all'arrivo sul mercato GSSB di emissioni sovrane con scadenze superiori a 20 anni. Tuttavia, a partire dal 2022 – e dall'aumento dei tassi d'interesse imposto dalle banche centrali per contrastare l'inflazione – gli emittenti che hanno privilegiato le scadenze molto lunghe per sfruttare i tassi eccezionalmente bassi hanno dovuto rivedere la propria strategia e cercare di finanziarsi sulle scadenze brevi o intermedie. Ciò, unitamente alla necessità di accelerare la transizione energetica e di finanziare progetti con orizzonti temporali più brevi, ha reso il Global Green Bond Index a livelli di duration più vicini a quelli di un universo convenzionale. Infine, nella misura in cui il rialzo dei tassi d'interesse esercita pressioni al ribasso meccaniche sulla duration, l'attuale mercato obbligazionario ha una duration media inferiore a quella precedente.

Quali nuovi emittenti GSSB sono entrati nel mercato nel 2023?

I titoli di Stato hanno fatto la parte del leone e nel 2023 non meno di otto nuovi emittenti sono entrati, principalmente paesi emergenti come Brasile e Cipro hanno emesso obbligazioni legate alla sostenibilità, mentre India, Israele e Turchia hanno optato per le emissioni green.

Intanto, abbiamo individuato circa 120 nuovi emittenti corporate. Tra questi, una notevole quantità di green bond emessi da aziende automobilistiche come Stellantis, Valeo, LG Energy Solutions e Autoliv. I team ESG Research di Mirova apprezzano in particolare il green bond emesso da East Japan Railway e quello emesso dalla società di imballaggi DS Smith, tra gli altri. Il 2023 è stato caratterizzato anche dall'ingresso di diverse banche dell'Europa centrale nel mercato delle obbligazioni sostenibili, tra cui Banca Transilvania e Bank Pekao

I nuovi operatori hanno avuto un minor interesse nel mercato dei social bond, ma una menzione è dovuta all'emissione di Natwest, nella quale il 100% del capitale finanzierà le PMI gestite e/o possedute da donne. Tuttavia, ancora una volta, lo scorso anno abbiamo dovuto rinunciare a una serie di programmi, principalmente a causa di strategie di decarbonizzazione non ambiziose da parte delle società emittenti. Pensiamo in particolare agli emittenti nei settori del fast fashion, del mass retail e delle utility gas.

Sono sorte anche opportunità d'investimento responsabili nell'universo più tradizionale.

Infatti, dei circa 15 emittenti che abbiamo individuato per la prima volta nell'universo euro nel 2023, due terzi erano idonei all'universo d'investimento di Mirova. Tra i nuovi emittenti che a nostro avviso hanno un forte impatto positivo figura Veralto, la spin-off di Danaher creata lo scorso settembre, specializzata in sistemi di controllo della qualità dell'acqua e degli alimenti, nonché sistemi di trattamento con un impatto positivo sulla biodiversità.

Mirova è affiliata di Natixis Investment Managers.

Società di gestione – Societa’ per azioni di diritto francese, regolamentata da AMF con il n° GP 02-014

RCS Paris n° 394 648 216

59, Avenue Pierre Mendes France -75013 - Paris .

www.mirova.com

DR-63542

2024: Quali strategie per allungare la duration?

2024: Quali strategie per allungare la duration?

3 minuti con... Matthieu Mouly, Ostrum AM

3 minuti con... Matthieu Mouly, Ostrum AM

Liquidità: la nuova regina del portafoglio?

Liquidità: la nuova regina del portafoglio?

Sustainable Bonds, una nuova dimensione dell'investimento ESG

Sustainable Bonds, una nuova dimensione dell'investimento ESG